離婚を決意したときやひとり親になったら、まず思い浮かべる公的支援制度が『児童扶養手当(母子手当)』ではないでしょうか。

児童扶養手当には、全部支給と一部支給があり、収入によってもらえる額が異なります。

私は全額もらえるのかな?一部支給ならいくらもらえるんだろう?

それにこれから収入が増えた場合は、どう変わるんだろう…。

というのが、気になるところですよね。でも、計算式の複雑さに計算を断念された方も多いのではないでしょうか?

そこで今回は、『源泉徴収票から見る児童扶養手当の支給額』と『まだ源泉徴収票が手元にないときの支給額のシミュレーション方法』についてご説明します。

児童扶養手当に使うの所得額の計算方法

それでは順番に計算していきましょう。

まずは扶養親族等の数を把握

児童扶養手当は、所得額によって満額もらえるか、一部だけもらえるかがかわります。その所得制限の金額はこちらです。

表1.所得制限限度額(抜粋)

| 扶養親族等の数 | 全部支給の所得制限限度額 | 一部支給の所得制限限度額 |

|---|---|---|

| 0人 | 490,000円 | 1,920,000円 |

| 1人 | 870,000円 | 2,300,000円 |

| 2人 | 1,250,000円 | 2,680,000円 |

| 3人 | 1,630,000円 | 3,060,000円 |

| 4人 | 2,010,000円 | 3,440,000円 |

| 5人 | 2,390,000円 | 3,820,000円 |

「扶養親族等の数」は、扶養しているお子さまの人数だけではなく、例えば、同居しているお母さまも扶養に入れているということでしたら、お母さまも人数に入ります。

また、「扶養親族等の数が0人」というのは、お子さまは元夫の扶養に入ったまま一緒に暮らしている場合です。

この「扶養親族等の数」で所得の制限額が変わってきますので、しっかり把握しておきましょう。

では、制限がある「所得」は何を見ればいいのでしょうか。

給与所得の源泉徴収票が手元にある場合(前年度・前々年度の所得で考える場合)

今年もらえる児童扶養手当は、前年(1月から9月までに請求した場合は前々年)の所得で計算します。

なので、前年(前々年)、パートや正社員で働いていて収入が給与収入のみの方は、お手元にある源泉徴収票から所得がわかります。

あなたの所得額を計算しよう

まず、源泉徴収票で確認する箇所は、”給与所得控除後の金額”です。これが基本の所得です。

そして、養育費をもらっている場合、養育費の8割(年間の金額の)も所得になります。

なので、給与所得控除後の金額から、もらっている養育費の8割を加算し、差し引ける控除額を引いた金額が、児童扶養手当における所得です。

差し引ける控除額については、下表のとおりです。一番下の「定額の控除」は全員対象ですが、それ以外は対象者のみとなります。寡婦控除・ひとり親控除は対象と考えてしまいがちですが、この父母は対象外なので控除額に入りません。

また、iDeCo(個人型確定拠出年金)に加入している方は、その項目が見当たらないと不安になるかもしれませんが、下から三行目の「小規模企業共済等掛金控除」がその枠にあたりますので、安心して控除額に入れてください。

表2.所得額から差し引ける諸控除

| 控除項目 | 控除額 |

|---|---|

| 老人扶養親族 | 100,000円 |

| 老人控除対象配偶者 | 100,000円 |

| 特定扶養親族及び控除対象扶養親族 | 150,000円 |

| 特別障害者控除 | 400,000円 |

| 障害者控除 | 270,000円 |

| 勤労学生控除 | 270,000円 |

| 寡婦控除(養育者又は扶養義務者のみ) | 270,000円 |

| ひとり親控除(養育者又は扶養義務者のみ) | 350,000円 |

| 雑損控除 | 控除相当額 |

| 医療費控除 | 控除相当額 |

| 小規模企業共済等掛金控除 | 控除相当額 |

| 配偶者特別控除 | 控除相当額 |

| 定額の控除 | 80,000円 |

このようにして算出したご自身の所得額と上表1を見比べて、全額支給か、一部支給か、支給対象外かを確認してください。

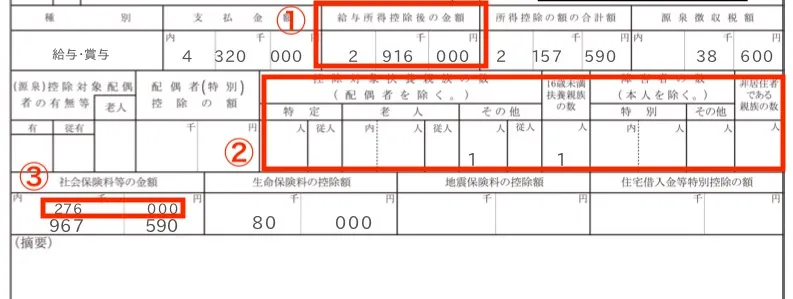

実際の源泉徴収票から見る具体例

実際に計算してほしいと言われた源泉徴収票から計算していきたいと思います。(ご本人からお名前を伏せての掲載の許可をいただいています)

基本の所得が1の「2,916,000円」で、扶養人数が2から「2人」(70歳未満のお母さまと16歳未満のお子さまがいらっしゃる方です)。そして、iDeCo(個人型確定拠出年金)に加入していて、その掛け金が3の「276,000円」です。

この方は養育費をもらっていませんので、児童扶養手当における所得額は、「給与所得控除後の金額 2,916000円ー定額の控除 80,000円ー 小規模企業共済等掛金控除 276,000円=2,560,000円」となりました。(もらっている方は、昨年一年間でもらった養育費に0.8を掛けて足してください)

扶養人数が2人の場合、全部支給の所得制限限度額は1,250,000円なので、これはオーバーしてしまっていますが、一部支給の所得制限限度額は2,680,000円なので、一部支給の対象となります。

この場合の一部支給額の計算方法は、こちらをご覧ください。

給与所得の源泉徴収票がまだない場合(今年分)

昨年の所得は、源泉徴収票ですぐにわかりますが、今年の所得状況はまだ源泉徴収票が手元にないのでわかりません。

これからの働き方によって金額が変わる可能性がありますが、概算で考えることができます。

例えば、時給1,200円で1日7時間、週5日のパートをしている方で、お子さんが2人・養育費を月に4万円もらっている方で考えてみましょう。(給与収入以外はないものとし、同居しているのは15歳以下のお子さんのみとします)

- まず、一年間の収入について。

1,200円×7時間×5日×49週間=2,058,000円/年

(1年は約52週ですが、夏・冬の休暇と家庭の事情によるお休みを考慮して49週で計算しています。ご自身の具体的な予定が立っている方は、具体的に年収の計算をなさってみてください。) - そして、次に給与所得控除額を差し引きます。

2,058,000円(一年間の収入)ー(2,058,000×30%+180,000=)797,400円(給与所得控除額)=1,260,600円

(図出典)国税庁>タックスアンサー>所得税>サラリーマンと還付申告>No.1410 給与所得控除 - さらに養育費の8割を加算します。

1,260,600円+(4万円×12ヶ月×0.8=)384,000円=1,644,600円 - 最後に差し引ける諸控除額を差し引きます。この方は定額の控除だけなので、

1,644,600円ー80,000円(定額の控除)=1,564,600円

(図出典)横浜市ホームページ:児童扶養手当>所得の制限はありますか? - 扶養人数が1人の場合の全額支給の所得制限限度額は1,250,000円なので、オーバーしてしまっていますが、一部支給の所得制限限度額は2,680,000円なので、対象となります。

続けて、一部支給の場合、いくらもらえるかを計算していきます。

支給される児童扶養手当はいくら?

先ほどの例の方は、全額支給ではなく、一部支給ということがわかりました。

では、具体的にいくら支給されるのでしょうか?

令和5年4月からの手当の額は以下の通りです。

| 児童数 | 全額支給 | 一部支給 |

|---|---|---|

| 児童1人のとき | 44,140円 | 44,130円~10,410円 |

| 児童2人のとき | 10,420円を加算 | 10,410円~5,210円を加算 |

| 児童3人以上のとき | 3人目以降1人につき 6,250円を加算 | 6,240円~3,130円を加算 |

そして、一部支給の具体的な計算式は以下の図の通りです。

児童1人のときの月額=44,130-(受給資格者の所得額―全部支給の所得制限限度額)×(所得制限係数0.0235804)

児童2人目の加算額=10,410ー(受給資格者の所得額ー全部支給の所得制限限度額)×(所得制限計数0.0036364)

児童3⼈⽬以降の加算額=6,240ー(受給資格者の所得額ー全部支給の所得制限限度額)×(所得制限計数0.0021748)

※44,130円という金額と所得制限係数は物価変動等の要因により、改正される場合があります。

先ほどの2つの例で計算してみましょう。

源泉徴収票を持っていた方の例で計算

この方の場合、所得は2,560,000円で、扶養人数は2人(16歳未満のお子さまと70歳未満のお母さま)です。

児童1人のときの月額=44,130-(受給資格者の所得額―全部支給の所得制限限度額)×(所得制限係数0.0235804)

上記の式に当てはめると

44,130円ー{ 2,560,000円(受給資格者の所得額)ー1,250,000円(扶養人数2人の全部支給の所得制限限度額)}×0.0235804

=44,130円ー(1,310,000円×0.0235804)

=44,130円ー30,890円(10円未満は四捨五入)

=13,240円(一部支給額)

です。

このように、この例の方の場合、毎月13,240円が支給されることがわかりました。

源泉徴収票を持っていない方の例で計算

この方の場合、所得は1,564,600円で、扶養人数は2人(16歳未満のお子さまが2人)です。

児童1人のときの月額=44,130-(受給資格者の所得額―全部支給の所得制限限度額)×(所得制限係数0.0235804)

児童2人目の加算額=10,410ー(受給資格者の所得額ー全部支給の所得制限限度額)×(所得制限計数0.0036364)

まず、児童1人目の月額を上記の式に当てはめると

44,130円ー{ 1,564,600円(受給資格者の所得額)ー1,250,000円(扶養人数2人の全部支給の所得制限限度額)}×0.0235804

=44,130円ー(314,600円×0.0235804)

=44,130円ー7,420円(10円未満は四捨五入)

=36,710円(一部支給額)

です。さらに、児童2人目の月額を上記の式に当てはめると

10,410円ー{ 1,564,600円(受給資格者の所得額)ー1,250,000円(扶養人数2人の全部支給の所得制限限度額)}×0.0036364

=10,410円ー(314,600円×0.0036364)

=10,410円ー1,140円(10円未満は四捨五入)

=9,270円(一部支給額)

です。よって、この方に支給される児童扶養手当の月額は

36,710円+9,270円=45,980円

となります。

お子さんが3人以上の場合、児童3⼈⽬以降の加算額を同じように計算してみてください。

なお、支給額の振り込みは、毎月ではなく、一年間に6回、奇数月にまとめて行われます。

手当を多くもらえるように仕事を調整したほうがいい?

児童扶養手当は、それだけがあれば子どもを育てていけるような額ではありませんが、もらえるのであればもらいたいし、体やスケジュールを無理しているのであれば、仕事をセーブして手当を全額もらいたいと思うこともあると思います。

ただ、体調も問題なく、収入アップのチャンスがあるのに仕事をセーブするかどうか…と考えている場合や、仕事を増やすかどうかの判断材料にしようと思っている場合、じっくり検討することをおすすめします。

その1番の理由は、児童扶養手当は「お子さんが18歳までの支給」(正確には「18歳に達する日以後の最初の3月31日までの間」)であるということです。

お子さんが成長してしまうと、児童扶養手当も養育費ももらえなくなりますし、その間、仕事をセーブしているとキャリアも積めていない可能性があり、その後のご自身の生活が不安な状態になりかねません。

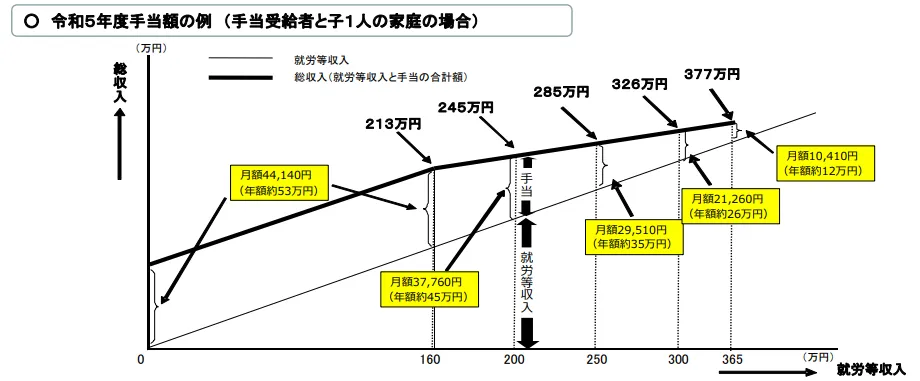

また、下図は児童扶養手当と収入の関係性をあらわしたものですが、お子さまが1人の場合、一年間の収入が365万円(一部支給がもらえる年収の目安)まで、給与収入+児童扶養手当額の総額は、凹むことなく上がり続けることがわかります。

ぜひ、その後のキャリアのことまで考えて、収入アップを考えてくださいね。

合法的にできる支給額のアップ方法

収入アップはしていきたいとはいえ、児童扶養手当がもらえる額は大きければ大きい方がいいですよね。

実は、合法的にできる支給額アップの方法があります。

それは、源泉徴収票があるパターンの具体例の方の部分で出てきた『iDeCo(イデコ)/個人型確定拠出年金』です。

iDeCoは、簡単に言うと個人で掛ける年金です。

国民年金は国民の義務ですし、厚生年金は社会保険に加入していたら給与天引きされますが、iDeCoは年金といっても、自分で加入して掛金なども決める個人の判断で入るものです。

これがなぜ合法的にできる支給額アップの方法かと言うと、iDeCo(イデコ)の掛金は、小規模企業共済等掛金控除の枠で全額所得控除となるからです。

実際にはiDeCoを使って老後資金として貯めているお金なのに、所得から引いて計算できるのでお得なのです。

ただ、デメリットと感じられることもあり、それは

- 60歳になるまで、原則として資産を引き出せない

- iDeCoの商品によっては運用商品となるので、元本保証はされていない

とはいえ、iDeCoは国の制度なので、あまりにリスクの高い商品はないようになっていますし、心配であれば定期預金などにして元本確保型を選ぶのもいいと思います。

ただ、60歳になるまで引き出せないものとなるので、預けても大丈夫な額で行うことが大切です。(年に1回、掛金の変更もできます)

シングルマザーとして、家事・育児と仕事の両立って悩ましいですよね。

外に出る仕事を増やすのは難しい状況だけど、家にいる時間で何かできないか…と考えている方は、ぜひ、こちら▼もご覧ください!